编者按

面包财经是财经新媒体领域的优质原创平台。针对目前小微企业融资难、融资贵的世界性难题,面包财经以广发银行开发的金融创新产品“抵押易”为例,深入探究小微企业融资问题的解决之道。

原文刊发于面包财经

小微企业融资难、融资贵是个世界性的难题。

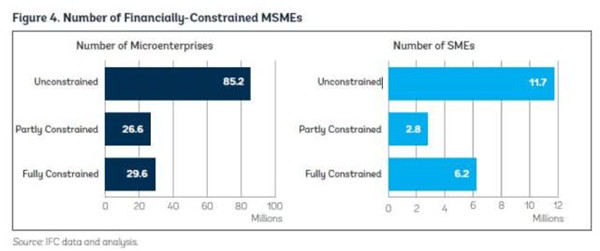

2018年初,世界银行发布了一份关于中小微企业融资缺口的评估报告:128个国家的中小微企业对于资金的潜在需求约8.9万亿美元,但信贷供应仅有3.7万亿美元,资金缺口高达5.2万亿美元,缺口比重高达58%。其中,微型企业的融资缺口更高。

中国的情况虽然好于全球平均水平,但中小企业,尤其小微企业融资缺口依然巨大。世行数据显示,中国中小微企业潜在融资需求达4.4万亿美元,融资供给仅2.5万亿美元,潜在缺口高达1.9万亿美元,缺口比重43%。

面对中小微企业,尤其是小微融资的全球性难题,中国的商业银行系统进行了多年的努力和探索。

广发银行,中国首批股份制商业银行,诞生于中国改革开放的前沿阵地和小微企业聚集地——广东,在破解小微企业融资问题上进行了一系列探索:借助科技手段,通过零售信贷流程再造,为解决小微企业融资难题,提供了“广发经验”。

2018年上半年,广发银行的新增贷款超过4000亿元,其中一半以上都投向了民营和小微企业,针对小微企业主定制了“抵押易”业务,解决小微企业资金短缺问题。

小微企业融资到底难在哪里?广发银行的“科技再造零售信贷流程”为何能在满足监管要求的同时,降低小微企业的融资难度和成本?

探究这个问题,从世界银行最新的重磅评估报告开始。

小微企业融资:世界性难题

小微企业融资难并不是中国独有的现象,而是世界各国面临的共同问题。

2018年世界银行发布的《中小微企业融资缺口:对新兴市场微型、小型和中型企业融资不足与机遇的评估》报告中指出,中小微企业是世界经济的重要组成部分,是经济发展、创新和就业的最大动力之一,但融资却成为中小微企业成长的关键障碍。

在128个评估的国家中,中小微企业对于资金的潜在需求约为8.9万亿美元,而目前的信贷供应仅有3.7万亿美元,资金缺口高达5.2万亿美元。融资缺口相当于这128个国家GDP总量的19%,等于目前信贷供给规模的1.4倍。

以上数据是中小微企业的整体情况,小微企业的融资缺口比例更高。

根据世界银行的统计,从企业数量上看,在发展中国家约21%(2960万)小微型企业受到信贷完全限制,约19%(2660万)受到部分信贷限制。

以金额计算,小微企业的融资需求获得有效供给的比例相当低。统计数据显示:小微企业约有8820亿美元的潜在需求,但仅有19%得到了有效供给,剩余的资金缺口总计达7188亿美元,占总需求的81%。

小微企业融资成为世界性的难题,在传统的金融系统,尤其是商业银行系统内无法获得足够的信贷支持,有其内在逻辑。

作为金融系统的支柱和小微信贷的主力军,中国的商业银行要破解小微企业融资难,同样需要克服诸多传统难题。

比如,有效信息获取成本高。小微企业信息透明度低,管理和财务制度不完善,商业银行与小微企业之间存在较为严重的信息不对称。缺乏完整的财务报表、盈利和纳税记录,数据可信度低,银行在给小微企业授信时候很难掌握足够的有效信息。

再比如,在传统的银行信贷审批流程下,审批成本高。小微企业单笔信贷规模低,当传统商业银行采用大额贷款业务与小微贷款业务基本一致的审批流程时,单笔贷款审批的人力、时间和行政成本基本相同。

要解决商业银行在小微企业授信上的传统难题,有赖于金融创新,用科技手段再造零售信贷流程。

广发银行的一系列创新举措被称为“广发经验”,其代表性的解决方案是“抵押易”。

广发经验:科技再造零售信贷流程

“抵押易”是广发银行专门为小微企业主定制的,以申请人家庭房产为担保的个人经营贷款解决方案,致力于解决小微企业“融资难、融资贵”的难题。

传统信贷产品往往存在额度低、期限短、材料复杂、流程繁琐等问题,给小微企业带来“融资难”困扰,而有些融资机构推出的产品附加费用高、还款方式单一,导致小微企业面临“融资贵”的压力。

为解决“融资难”问题,“抵押易”业务打造了额度高、期限长、成数足等竞争优势,贷款额度最高可达1000万,期限最长可达20年,抵押率最高达7成;通过对接工商、税务等第三方数据,“抵押易”业务大幅减少贷款资料,实现化繁为简。

针对“融资贵”难题,广发“抵押易”业务采用直客式服务,没有任何手续费、评估费、登记费、保险费等附加费;与此同时,“抵押易”业务设计了灵活的还款方式,支持等额本息、等额本金、按月付息到期还本以及超期月供、本金休假、按月付息分期还本多种还款方式,降低小微企业主融资成本。

2018年上半年,广发银行新发放贷款4000多亿元,一半以上贷款投向了民营和小微企业。

金融创新的背后是科技与信贷流程再造。传统银行经营类贷款普遍存在流程长、效率低、成本高、无纸化程度低等问题,影响客户服务体验。

为改善这一痛点,广发银行自主研发了“随申贷”系统。通过该系统,可实现资质预审与进件环节的移动化、自动化、无纸化,流程效率大幅提升,“抵押易”业务最快1个工作日内即出审批结果,5个工作日内实现放款。

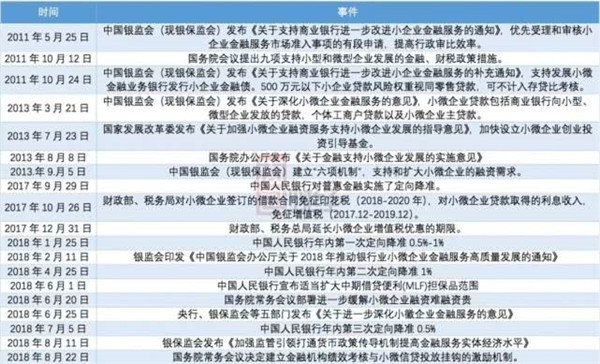

商业银行在小微企业融资方面的创新,离不开政策层面支持。

政策支持:系统化破解小微企业融资难

最近几年,相关部门出台了一系列支持小微企业融资的政策。特别是2018上半年,政策的发布更为密集。大致的梳理如下:

从政策到金融机构加码支持小微企业金融,根源在于小微企业对于国民经济举足轻重的地位和巨大贡献。

小微企业:国民经济的活力之源

统计数据显示:截至2017年年末,小微企业法人约2800万户,另外还有个体工商户约6200万户,中小微企业(含个体工商户)占全部市场主体的比重超过90%,是目前市场主体的重要组成部分。

与此同时,小微企业正在逐步由低技术含量低附加值的粗放型产业转型升级,截止2017年年末,小微企业贡献了全国60%以上的GDP和50%以上的税收,成为国民经济的重要支柱之一。

根据公开数据统计,2017年年末小微企业吸纳的就业人口总数约为6亿,贡献了全国80%以上的就业。

国家知识产权局发布的数据显示,截止2017年我国小微企业的发明专利拥有量约为94.9万件,贡献了全国70%以上的专利发明权。

小微金融:商业银行的机遇

解决小微企业融资问题,不仅对于小微企业具有重大意义,商业银行也从中受益。

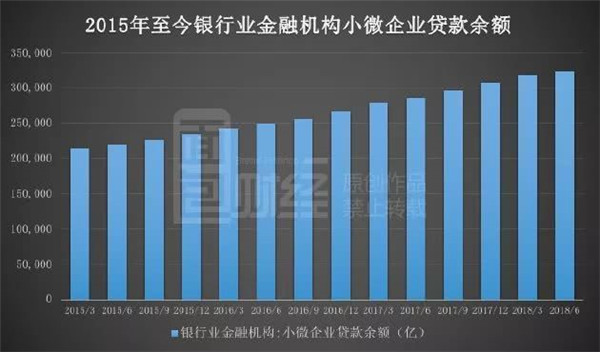

统计数据显示:2015年以来,小微企业的贷款余额整体呈稳定上升的趋势,截止2018年6月末,银行业金融机构对于小微企业的贷款余额达到32.35万亿元,占总贷款余额的30.8%。下图为根据银保监会数据整理的小微企业贷款余额情况:

虽然在政策的支持下小微企业的贷款在增多,但融资需求仍然没有被满足,这对于商业银行而言是一个具有相当潜力的市场。

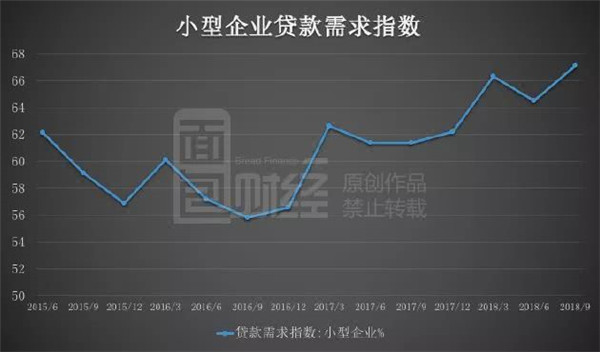

从需求上来看,近三年小型企业的贷款需求指数仍然呈上升趋势,截止2018年9月底,小型企业贷款需求指数为67.1%,创最近三年新高。以下为根据中国人民银行数据绘制的小型企业贷款需求指数:

金融创新,以科技手段再造零售信贷流程,扶助小微企业可持续发展,不仅是响应政策号召、履行社会责任,对于商业银行同时也意味着巨大的发展机遇。